Tarazlıq üçün nəzərdə tutulan ikinci şərt isə faiz dərəcəsi, onun düzgün təsbit edilməsidir. Borc götürüb alınan pulu əmtəə hesab etsək, onun qiyməti faiz olacaqdır. Faizin inflyasiya qədər olması (real faiz dərəcəsi) isə satıcının məhsulu öz dəyərinə sat

Bazar iqtisadiyyatı bəzən mükəmməl, bəzən (əksərən) də qüsurlu tarazlığa əsaslanan bir sistemdir. Elə əsl mahiyyət də bu tarazlığın arzu olunan səviyyədə olub-olmamasından başlayır. Əksər hallarda tarazlıq istehsal, investisiya və yığımı (real sektorun təməli) kənara qoyub, digər faktorlar – qiymət (inflyasiya), faiz və məzənnələr üzərindən əldə edilmiş olur. Halbuki, təməli olmayan sistemin məqbul nəticələr (aşağı inflyasiya və faiz dərəcəsi) əldə etməsi də mümkün deyil.

İqtisadiyyatda bütün qərarlar qiymətlərə baxılaraq verilir. Buna görə də iqtisadiyyatın ən kritik sualı qiymətlərin necə təyin olunacağı sualıdır, Aristoteldən bəri sorğulanır. Bəşəriyyət min illər müxtəlif modelləri sınadıqdan sonra bu nöqtəyə gəlib - qiymətlər bazarda tələb və təklifə görə sərbəst şəkildə müəyyən edilməlidir. Qiymətlərin düzgün (oyun qaydaları əsasında) müəyyənləşməsi təkmil rəqabətin təməl prinsipidirsə, qiymət müdaxilələri olan iqtisadiyyatlar qıtlıq, növbə və “qara bazar” kimi neqativ ünsürlərlə müşahidə olunur. Əgər əmtəənin qiyməti həmin malın dəyərindən aşağı olarsa, o əmtəəyə tələb yüksək olacaq və qıtlıq yaranacaq. Belə olan halda satıcılar həmin malı bazardan çıxarıb piştaxtanın altında “qara bazar” qiymətinə satmağa başlayırlar. Əslində, o an “qara bazar” qiyməti kimi görünən çox vaxt həmin malın (güman edilən) real qiymətidir. Qiymətlərin düzgün müəyyən edilmədiyi iqtisadiyyatda düzgün tarazlıq qurmaq da mümkün deyil.

Tarazlıq üçün nəzərdə tutulan ikinci şərt isə faiz dərəcəsi, onun düzgün təsbit edilməsidir. Borc götürüb alınan pulu əmtəə hesab etsək, onun qiyməti faiz olacaqdır. Faizin inflyasiya qədər olması (real faiz dərəcəsi) isə satıcının məhsulu öz dəyərinə satması və sıfır mənfəət əldə etməsi deməkdir. İqtisadiyyatda faiz dərəcələrinin düzgün müəyyən edilməsi əmanətlərə, istehlaka, istehsala, investisiyalara, xarici kapital axınına və son nəticədə resursların bölüşdürülməsinə təsir göstərir. Buna görə də onu düzgün müəyyən etmək olduqca önəmlidir. Müdaxilə olmadan bazarda tələb və təklif şərtlərinə uyğun olaraq maraqlar düzgün nöqtədə tarazlaşdırılsa belə, Mərkəzi banklar pul siyasətini həyata keçirməklə faiz dərəcələrinə təsir edir və istiqamətləndirirlər. Bu yönləndirmə bəzən düzgün, bəzən də yanlış nəticələr verə bilər.

Üçüncü şərt valyuta məzənnələrinin düzgün müəyyən edilməsidir. Xarici valyutanı əmtəə kimi qəbul etsək, normal şəraitdə xarici valyutanın qiyməti olan məzənnə bazarda tələb və təklif şərtləri çərçivəsində müəyyən edilir. Lakin faizdə də olduğu kimi, mərkəzi banklar birbaşa və ya dolayı yolla məzənnəyə müdaxilə edir və məzənnənin müəyyən edilməsi bazardan kənar təsirlər altında baş verir. Mərkəzi Banklar sterilizasiya yolu ilə valyutanın bazarda qıt və ya bol olmasına, bununla da müvəqqəti də olsa məzənnənin azalma və ya artımına səbəb ola bilər.

Əgər bu gün dünyada Mərkəzi bank və ya fiskal orqanlar olmasa idi, müdaxiləsiz qlobal bir sistemdə bütün tarazlıqların təbii olduğu, bazar şərtlərinin cəmiyyətlərin öz gücü hesabına uyğunlaşdığı vəziyyətlə üzləşmiş olardıq. Ancaq, hərhalda bu belə deyil və sistemdən pay almaq üçün aktorlar bu üç göstərici üzərindən müdaxilələrlə rəqabət aparmış olurlar.

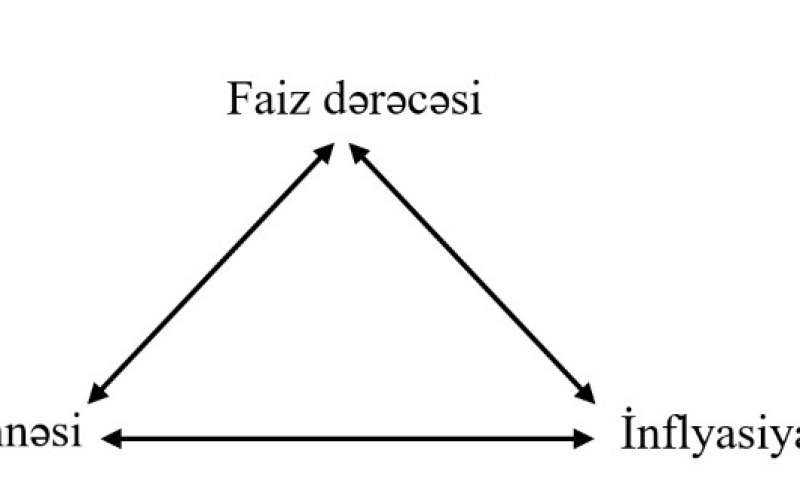

Maliyyə sahəsində “siyasət trilemma”sı (məzənnə sabitliyinin alternativi kapital mobilliliyi və ya müstəqil monetar siyasətdir) kimi tanınan mümkünsüz üçlünün daxili bazar üçün güzgü effekti olan bu diaqram bizə onu izah edir ki, göstərilən üç indikatordan yalnız birinə nəzarət etmək mümkündür. Yəni biri sabit saxlandıqda, digər ikisinin hərəkətliliyi daim mövcud olacaqdır. Bu zaman əsas məsələ infilyasiyaya nəzarət edən orqanın – Mərkəzi Bankın monetar siyasəti sərbəst həyata keçirib-keçirə bilməməsində, yəni müstəqilliyindədir.

Artıq uzun müddətdir ki, Mərkəzi banklar pul siyasətini inflyasiya hədəfləməsi çərçivəsində həyata keçirirlər. Proses dövrün sonuna müəyyən inflyasiya səviyyəsinin təyin edilməsi və bu tempə nail olmaq üçün pul siyasəti alətlərindən istifadə edilməsi ilə mümkün olur. Əmsalın müəyyən olunması, ardınca həmin nisbətə çatmaq üçün isə başlıca meyar Mərkəzi bankın müstəqilliyini təmin etmək və şəffaflığını artırmaqdır.

Mərkəzi bankın müstəqilliyinə dair ilk tezis klassik maliyyəçi, qızıl standartı mexanizminin əleyhdarı olan David Rikardo tərəfindən 1824-cü ildə irəli sürülüb. Onun fikrincə, pul kütləsini təmin etməli olan Mərkəzi bank hökumətdən fərqli (asılı olmayan) bir qurum kimi fəaliyyət göstərməli idi. Belə ki, kağız pulların sikkələri əvəz etməsi ilə monetar ekspansiya da xeyli asanlaşmışdı. Məsələyə primitiv yanaşsaq, nə kağız, nə də mürəkkəbə məhdudiyyət olmadığı üçün artıq bir neçə əskinas hesabına minlərlə əskinas emissiya etmək mümkün idi. Hadisələrin bu istiqamətdə dəyişməsi isə hökumətlərə istədikləri qədər pul çap etmək imkanı yaratdığından bu vəziyyət Mərkəzi bankın maraqlarına uyğun gəlmirdi. Çünki belə bir durum pul çapı ilə bağlı qərarı istəklərdən fərqli olaraq, iqtisadi tələblərə uyğun formada verən Mərkəzi bankın müstəqilliyini təhlükə altına atmış olurdu. Beləliklə, iqtisadi məqsədlərə nail olmaq baxımından Mərkəzi bankların pul kütləsinə nəzarət etmək üçün müstəqilliklərindən istifadə imkanları məhdudlaşırdı. Formul isə olduqca sadə idi: inflyasiyanı cilovlamaq üçün pul kütləsi məhdudlaşdırılmalı idi.

Həmçinin, Mərkəzi bankların bu mövqeyinə məhdudiyyət təkcə hökumət tərəfindən tətbiq olunmurdu. II Dünya Müharibəsinin sonundan 70-ci illərin əvvəlinədək yüksək inkişaf etmiş sənaye ölkələrinin qapalı kapital hesablara malik olmasını əsaslandıran Bretton Woods sabit məzənnə sisteminin çökməsi ilə kapital hərəkətliliyinin liberallaşması da Mərkəzi bankların pul kütləsinə nəzarət imkanlarını azaldan faktor idi. Buna qədərsə ötən əsrin ilk üç rübü ərzində kapital hərəkəti o qədər də sərbəst olmadığına görə pul da ölkələr arasında bir o qədər dövr etmirdi ki, bu da Mərkəzi banklara pul siyasətini müvafiq alətlər ilə tənzimləmək üstünlükləri verirdi.

1970-ci illərdən başlayaraq amerikalı iqtisadçılar M1 pul aqreqatı üzərindən təhlil apararaq, ABŞ-ın pul-kredit siyasətində iki önəmli məqamı ortaya çıxarmışdı:

1. Qısamüddətli dövrdə pul kütləsi artımı tempi inflyasiyadan daha çox buraxılışa təsir göstərir və hətta ortamüddətli dövrdə də pul təklifinin artım tempi ilə inflyasiya arasında sıx bağlılıq yoxdur.

2. Qısamüddətli dövrdə pul təklifi ilə faiz dərəcəsi arasındakı əlaqə də etibarsızdır.

Hər iki məqamın ortaya çıxmasına isə eyni faktor təsir göstərmişdi - pula olan tələbin tərkibi. Bununla belə, monetar siyasət inflyasiya hədəflənməsi kimi vacib mandata qədər pul kütləsi hədəflənməsindən imtina etmədi. Bu isə iki vacib məqamdan qaynaqlanan: "Qısamüddətli dövrdən fərqli olaraq, ortamüddətli dövrdə inflyasiya hədəfi götürmək heç də mübahisəli deyil" - tezisi ilə bilavasitə əlaqəlidir. Elə bu cəhəti nəzərə alıb, iqtisadçıları buraxılışa yox, inflyasiyaya baxmağa səsləyən Olivier Blanşard da inflyasiyanın sabitlənməsinin buraxılış sabitlənməsi ilə nəticələnəcəyi müddəası ilə özünün "İlahi Təsadüf" yanaşmasını irəli sürmüşdü.

Son yarım əsrdə makroprudensial siyasət adı altında monetar alətlərə dəyişikliklər etmək də pul kütləsinə nəzarət cəhətdən elə də uğurlu olmadı. Belə ki, XXI əsrdə də kapital çevikliyinin qloballaşması və əvvəllər dolayı alət olan faiz dərəcəsinin kredit tavanı kimi birbaşa nəzarətləri əvəz etməsi Mərkəzi bankların pul təklifi üzərində nəzarətini baha başa edirdi. Beləliklə, hökumətlər (və ya Mərkəzi banklar) pul kütləsi və dolayısı ilə inflyasiyaya itən təsirləri bərpa etməyə müxtəllif üsullarla cəhd etdilər. Xüsusən, resurs asılısı olan və bu baxımdan xarici təsirləri daha çox hiss edən inkişaf etməkdə olan iqtisadiyyatlar məzənnə hədəflənməsi kimi bir öhdəlik götürmüş oldular.

İlkin formada, məzənnənin sürətlə yüksəldiyi və inflyasiyanın artdığı bir şəraitdə Mərkəzi bank pul siyasətinin ən mühim aləti olan kredit dərəcəsini artırmaqla məzənnə və inflyasiyanı yavaşlatmağa qadir olur. Bu zaman Mərkəzi bankın həyata keçirdiyi pul siyasəti ilə bağlı tədbirlər bizi iki vacib məqamla qarşı-qarşıya qoyur:

Hər iki halın birinin və ya hər iksinin keçərli olmadığı vəziyyətdə, mövcud struktur problemlərin (aşağı səviyyəli istehsal, zəif biznes mühiti, pul siyasətinə inamın olmaması, yüksək səviyyəli işsizlik, daxili bazarı idxalla təmin edilməsi) həllinə çalışılmadan, fiskal siyasət ilə inflyasiyaya qarşı mübarizənin yaradacağı müsbət mənzərə müvəqqəti xarakter daşıyacaq. Məhz birinci abzasda da qeyd edildiyi kimi, bünövrə düzgün qurulmazsa, iqtisadiyyat axsaya və hətta çökə bilər. İqtisadiyyatda super strukturu düzgün formalaşdırmaq üçün qiymət, faiz və məzənnə arasında əlaqəni də düzgün qurmaq lazımdır. Bu münasibətləri düzgün qurmaqla təsis edilən fəaliyyət cəmiyyəti daim irəli aparır.

Digər ciddi və olduqca incə məqam da ondan ibarətdir ki, məzənnəni sabit saxlayan iqtisadiyyat üçün natamam kapital mobilliliyi şəraitində faiz dərəcələrinə müdaxilə etməyə 3 halda nail olmaq olur:

1. Yerli maliyyə bazarlarının beynəlxalq maliyyə bazarlarına sıx inteqrasiyası ilə.

2. Yerli və xarici investorlara tətbiq edilən sərt kapital nəzarəti ilə.

3. Ölkənin sahib olduğu strateji valyuta ehtiyatları sayəsində.

Zəif maliyyə təşkilatçılığı və monetar institutların təsir dairəsinin olduqca məhdud olduğu iqtisadiyyatlarda struktur problemlərinin mövcudluğu və bu problemlərin riskləri artırmasına görə xüsusilə 3-cü variantdan daha çox istifadə edilir. Lakin bu müdaxilələr də uzunmüddətli və dərin təsirlər yaratmır, vəziyyəti dövrü olaraq əldə saxlamağa xidmət edir. Çünki nə məzənnə, nə də faiz dərəcəsi təkbaşına problemi həll etmir, onların ardınca real işlər görülməlidir. Faizin artırılması qanaxmanın dayandırılmasına bənzəyir: xəstənin problemi həll olunmur, lakin xəstənin qan itkisindən ölməsinin qarşısı alınır. Əsl problemin nə olduğunu müəyyən etmək və onu müalicə etmək üçün lazımi tədbirlər görmək vacibdir. Bütün bunlara rəğmən, faiz “işləmir” deyə rədd ediləcək bir məhfum da deyil. Çünki o, qısa müddətdə ciddi nəticə verən tədbirdir. Sadəcə, faiz dərəcələrinin artırılması bir növ əlavə tədbirdir. Əsas olanlar struktur islahatlarıdır. Əlavə tədbirlərsə ilkin ölçüləri əvəz edə bilməz.